Зачем бизнесу нужен интернет-эквайринг, и как выбрать надежный сервис? Советы для предпринимателей

время публикации: 10:00 06 сентября 2021 года

E-commerce идёт вперёд семимильными шагами, и немалый вклад в этот рост сделала пандемия. Возможностью оплатить товар или услугу онлайн уже никого не удивишь, но при переходе из офлайна бизнес все еще сталкивается с проблемой выбора надежного подрядчика. Каковы плюсы интернет-эквайринга от сервисной компании и как не прогадать с провайдером?

Платежный сервис Payture делится экспертизой.

Зачем нужен интернет-эквайринг?

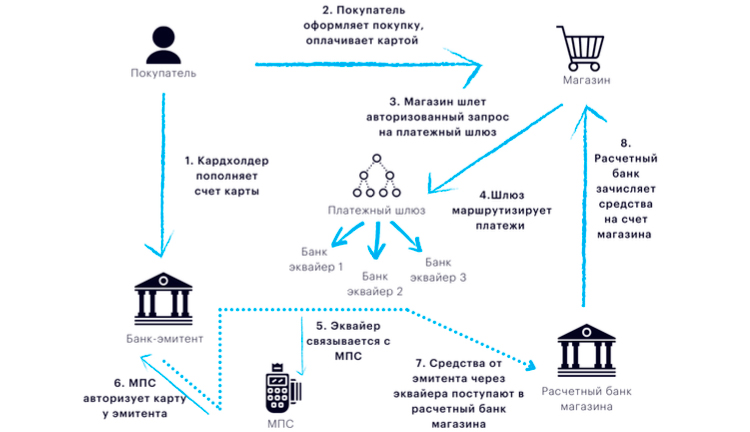

По оценкам ЦБ, доля безналичных платежей в России в 2020-м году достигла рекордных 70%, а стабильный интернет-эквайринг превратился в главное условие выживания бизнеса в эру массового перехода ТСП в онлайн-среду. И если для покупателя оплата происходит максимально просто и быстро, то с технической точки зрения сервис приема онлайн-платежей — это сложный процесс с большим количеством участников:

— Держатель карты

— Интернет-магазин

— Банк эмитент, выпустивший карту покупателя

— Банк-эквайер, обслуживающий интернет-магазин

— Международная платежная система (МПС)

— Процессинговый центр, выполняющий посредническую роль между всеми участниками транзакции и обеспечивающий безопасное проведение платежа.

Благодаря платежным сервисам, предпринимателям не нужно погружаться в технические детали процесса оплаты, верстать отдельную платежную страницу и организовывать корректное взаимодействие всех участников транзакции. Разрешение всех нюансов берет на себя процессинговая компания.

Условия для подключения онлайн-платежей просты. Для предпринимателя — зарегистрированное юридическое лицо, наличие необходимых лицензий, сайта и продукта/услуги для реализации. Со стороны покупателя требуется желание и готовность оплатить товар.

Какие еще преимущества от партнерства с процессинговым центром получает бизнес?

Мгновенная оплата. Пользователю нужно только ввести необходимый минимум данных для выбранного способа оплаты. А если речь идет о лояльном покупателе или оплате в один клик, то просто нажать кнопку оплатить — транзакция будет проведена мгновенно. Упрощение процесса оплаты позволяет бизнесу получать больше заказов в единицу времени, а значит и больше прибыли.

Безопасность. Обеспечение безопасности транзакций в большей степени ложится на процессинговый центр. Для этого каждый поставщик эквайринга должен иметь сертификат соответствия международному стандарту PCI DSS (Payment Card Industry Data Security Standard) и гибкую систему защиты от онлайн-мошенничества.

Например, антифрод Payture предлагает около 200 правил и фильтров для проверки транзакций. 3DS-проверку для лояльных покупателей можно отменить — бонус к платежной конверсии и плюс в копилку пользовательского опыта.

Удобная фискализация и соответствие требованиям регуляторов. По закону 54-ФЗ бизнесу необходимо приобрести или арендовать онлайн-кассу для передачи данных о транзакциях в ФНС. Платежные сервисы в партнерстве с поставщиками ПО для автоматизации ритейла предлагают комплексные решения, предполагающие передачу информации в налоговую службу в режиме реального времени и отправку электронного чека покупателю по email или SMS.

Кстати, один из популярных запросов от клиентов Payture — адаптация формы чека под фирменный стиль компании. Так покупатель сразу понимает, из какого именно интернет-магазина пришел отчет о транзакции.

Устойчивость к техническим сбоям. Любой, даже самый незначительный сбой на стороне банка-эквайера, влечет за собой убытки для бизнеса. Защитить себя и своих покупателей позволяет функция каскадирования платежей. Суть проста: провайдеры заключают договоры с несколькими банками-эквайерами для того, чтобы в случае неполадок на стороне основного эквайера, перенаправить платеж в резервный банк и успешно завершить оплату. Пользователь не замечает проблем, а бизнес сохраняет оборот.

Изучение рынка: по каким критериям выбирать платежный сервис?

Первое, что стоит оценивать при выборе платежного партнера — комплексность решения. Каждый платежный сервис предлагает не просто возможность оплаты онлайн и определенную комиссию, а цельный продукт с четко определенным функционалом.

На что стоит обращать внимание в первую очередь?

● Количество методов оплаты. Простой оплаты картой давно недостаточно. Обращайте внимание на то, предлагает ли сервис интеграцию новейших и самых популярных платежных методов. В первую очередь, речь идет о платежах в один клик: Apple/Google/Samsung/Yandex Pay/Masterpass. Здесь стоит ориентироваться на статистику и здравый смысл.

Например, около 80% покупателей клиентов Payture выбирают Apple и Google Pay для оплаты покупок. В то же время, стоит учитывать и специфику бизнеса — в некоторых случаях уместна интеграция альтернативных платежных методов, например, мобильной коммерции.

● Дополнительные возможности. Трансграничные платежи и мультивалютные расчеты, оплата частями, рекарринг и рекурренты, массовые выплаты, P2P-переводы — выясните, какие из них необходимы конкретно вашему бизнесу и предлагает ли их интеграцию сервисный провайдер.

● Технологичность решения. Важно понимать, отвечают ли технологии, лежащие в основе продукта, современным реалиям. Например, одним из самых заметных трендов индустрии онлайн-платежей является использование технологии токенизации, в основе которой лежит замена номера карты на уникальный токен.

Клиенты Payture уже оценили преимущества сервисов токенизации: бизнес получает более высокую конверсию благодаря непрерывности платежей по привязанным картам, а покупатели — максимальную безопасность и улучшенный пользовательский опыт.

Читайте также: Как запустить полноценное мобильное приложение за полтора месяца и 200 тысяч рублей? И сразу выйти на прибыль

● Отказоустойчивость шлюза. Это количество транзакций, которые платежный шлюз способен обработать за единицу времени. Стоит учитывать, чтобы удостовериться, что даже в периоды пиковых нагрузок с платежами ничего не случится.

● Техподдержка. Только оперативная и внимательная техподдержка спасёт вас, когда что-то пойдёт не так. Обращайте внимание на среднюю скорость ответа специалистов, количество и доступность каналов коммуникации (по опыту Payture, самые популярные — email и Telegram), а также на то, круглосуточно ли работает техподдержка.

● Сеть партнеров. Если в планах выход на международные рынки, убедитесь, что у платежного сервиса есть партнерства с банками в нужных вам регионах. Или что сервис открыт к новым интеграциям, чтобы поддержать ваш проект за рубежом.

Что предлагает Payture?

Payture более 10 лет обеспечивает надежный и технологичный интернет-эквайринг для крупнейших игроков российского екома, среднего и малого бизнеса. Мы работаем с компаниями из разных индустрий: от доставки еды до организации путешествий и стриминговых сервисов.

Что позволяет нам удерживать лидирующие позиции на рынке интернет-эквайринга:

● Максимальная функциональность платежной формы: все необходимые методы оплаты, широкие возможности для локализации и адаптации платежного шаблона под нужды бизнеса

● Кастомизированный сервис для каждого клиента — персональный менеджер и возможность кастомизации платежного решения

● Надежная техническая часть — обрабатываем более 300 миллионов транзакций в год

● Широкая сеть партнеров в России, Европе и СНГ — поддержим быстрый выход клиента на любой локальный рынок

● Надежная защита от мошенничества — собственная интеллектуальная антифрод-система с возможностью ручной настройки

Контакты

https://payture.com

+7 495 783 83 93

info@payture.com

0

Последние новости

Самое популярное

-

Как новая касса CSI s.kit поддержала требования «Дикси» к тиражу самообслуживани...

Как новая касса CSI s.kit поддержала требования «Дикси» к тиражу самообслуживани...

-

Защита персональных данных в 2025: как работать с ПД за пределами России в соотв...

Защита персональных данных в 2025: как работать с ПД за пределами России в соотв...

-

Как БЫСТРОДЕЛ увеличил РТО на 2% для торговой сети «Фабрика качества»: эффективн...

Как БЫСТРОДЕЛ увеличил РТО на 2% для торговой сети «Фабрика качества»: эффективн...

-

СТМ нового поколения: как строить бренды, которые приносят прибыль и укрепляют л...

СТМ нового поколения: как строить бренды, которые приносят прибыль и укрепляют л...

-

Как гибкое управление помогает снижать текучку и масштабировать бизнес (опыт Dod...

Как гибкое управление помогает снижать текучку и масштабировать бизнес (опыт Dod...