Рекорда не будет! Ввод половины торговых центров Москвы перенесен на 2021 год

время публикации: 10:00 15 октября 2020 года

Аналитики международной консалтинговой компании Knight Frank проанализировали состояние торговых центров по итогам III квартала 2020 года. На этот год был заявлен рекордный за последние пять лет ввод торговых центров (около 950 тыс. кв. м), однако порядка половины из них (49%) уже перенесено на следующий год.

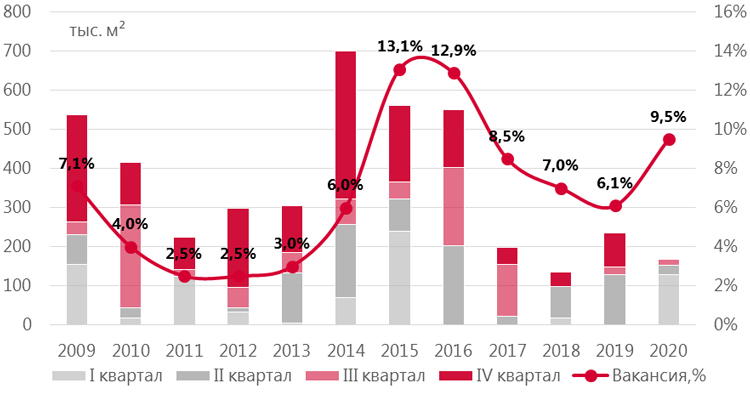

Показатель вакантных площадей в ТЦ столицы, работающих более двух лет, увеличился на 1,8% (относительно 2019 года) и составил 5,3%. Уровень вакансии в новых объектах – 11%, по прогнозу аналитиков он сохранится до конца года. Общий уровень вакансии достиг 9,5%, что на 2,9 п.п. больше значения III квартала 2019 года. Предложение и вакансия

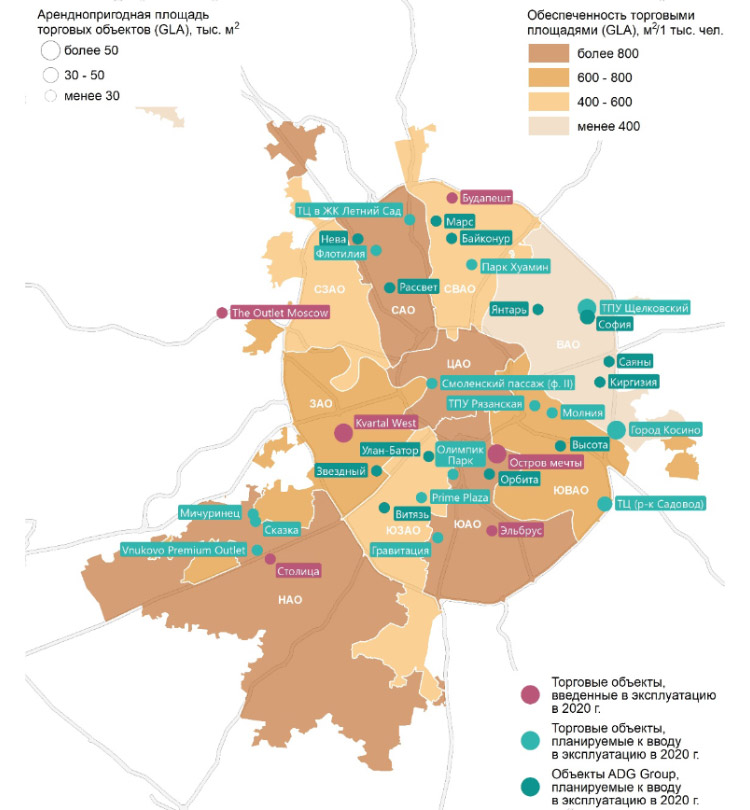

По итогам III квартала 2020 года предложение торговых площадей по сравнению с I полугодием 2020 года увеличилось на 14,4 тыс. кв. м: были открыты два районных торговых центра ADG Group – «Эльбрус» (GLA 4,7 тыс. кв. м) и «Будапешт» (GLA 9,7 тыс. кв. м). Таким образом, общий объем предложения рынка торговой недвижимости Москвы по итогам III квартала составляет 13,58 млн кв. м (GLA – 6,75 млн кв. м).

Всего за 2020 год было введено 166,9 тыс. кв. м арендопригодных площадей, что на 12% больше, чем за аналогичный период 2019 года, когда было введено 149 тыс. кв. м. Прирост нового предложения состоялся за счет открытия в первом полугодии ТЦ в составе МФК «Квартал West», ТЦ «Остров Мечты», аутлет-центра The Outlet Moscow и ТЦ «Столица». Однако за первые три квартала 2020 года на следующий год было перенесено 49% от заявленного годового ввода, что составляет 467,7 тыс. кв. м арендуемых торговых площадей.

Анонсированные ранее открытия текущего года – Vnukovo Premium Outlet и объекты редевелопмента сети кинотеатров ADG Group – перенесены на IV квартал 2020 года.

Динамика открытия новых торговых центров и доли вакантных площадей

Источник: Knight Frank Research, 2020

С учетом нового объема ввода показатель обеспеченности жителей Москвы качественными торговыми площадями составил 532,2 кв. м на 1 000 человек. По сравнению со II кварталом 2020 года показатель увеличился на 0,2%, относительно сопоставимого периода прошлого года рост составил 3,7%.

Торговые центры, открывшиеся в I–III кварталах 2020 г. и планируемые к открытию до конца 2020 г.

Источник: Knight Frank Research, 2020

По итогам III квартала 2020 года уровень вакансии в торговых центрах Москвы, введенных в эксплуатацию более двух лет назад, увеличился на 1,8% (относительно 2019 года) и составил 5,3%. По сравнению со II кварталом 2020 года изменений не зафиксировано. В новых объектах уровень вакансии снизился на 3 п.п. по сравнению с предыдущим периодом и составил 11%. Общий уровень вакансии достиг 9,5%, что на 2,9 п.п. больше показателя за III квартал 2019 года. В сравнении со II кварталом 2020 года общий уровень вакансии снизился на 0,5 п.п.

Уровень вакансии в объектах, открытых в июле-сентябре 2020 года, находится на уровне до 50%, что соответствует тренду последних лет – ввод торговых центров с большой долей свободных площадей и активное заполнение в течение первых лет работы.

Коммерческие условия

В III квартале 2020 года уровень арендных ставок на торговые помещения в ТЦ остался в прежнем ценовом диапазоне. По сравнению с аналогичным периодом прошлого года ставки аренды снизились под влиянием мер по предотвращению пандемии и экономического кризиса. Во II квартале 2020 года они сократились на 25% (по сравнению с I кварталом 2020 года и показателем 2019 года) относительно границ диапазонов базовой арендной ставки для якорных арендаторов и операторов торговой галереи с небольшой площадью помещений.

Максимальные базовые ставки аренды, несмотря на снижение от 5% до 20%, также приходятся на помещения в зоне фуд-корта и для «островной» торговли в действующих проектах с высоким трафиком и могут достигать 120 тыс. руб./кв. м/год. Минимальные ставки аренды устанавливаются на помещения площадью более 2 000 кв. м для якорных арендаторов.

Условия аренды в торговых центрах Москвы

| Профиль арендатора |

Диапазон базовых арендных ставок, руб./м²/год*

|

% от ТО

|

|

| Гипермаркет (>7 000 м²) |

0–8 000

|

1,5–4

|

|

| DIY (>5 000 м²) |

0–6 000

|

4–6

|

|

| Супермаркет (1 000–2 000 м²) |

8 000–18 000

|

4–6

|

|

| Супермаркет (450–900 м²) |

18 000–35 000

|

6–6

|

|

| Товары для дома (<1 500 м²) |

0–10 000

|

6–10

|

|

| Бытовая техника и электроника (1 200–1 800 м²) |

6 000‒15 000

|

2,5–5

|

|

| Спортивные товары (1 200–1 800 м²) |

6 000‒12 000

|

6–8

|

|

| Детские товары (1 200–2 000 м²) |

6 000‒12 000

|

7–9

|

|

| Операторы торговой галереи: | |||

| Якоря более 1 000 м² |

0–12 000

|

4–12

|

|

| Мини-якоря 700–1 000 м² |

0–14 000

|

6–12

|

|

| Мини-якоря 500–700 м² |

0–16 000

|

6–12

|

|

| 300–500 м² |

0–25 000

|

5–12

|

|

| 150–300 м² |

8 000–18 000

|

6–14

|

|

| 100–150 м² |

16 000–36 000

|

10–14

|

|

| 50–100 м² |

25 000–80 000

|

12–14

|

|

| 0–50 м² |

45 000–100 000

|

12–14

|

|

| Досуговые концепции: | |||

| Развлекательные центры (2 000–4 000 м²) |

4 000–8 000

|

10–14

|

|

| Кинотеатр (2 500–5 000 м²) |

0–6 000

|

8–12

|

|

| Общественное питание: | |||

| Food-court |

45 000–120 000

|

12–15

|

|

| Кафе |

15 000–90 000

|

12–14

|

|

| Рестораны |

0–25 000

|

10–14

|

|

Ставки аренды указаны без учета НДС и операционных расходов

Источник: Knight Frank Research, 2020

Прогноз

Согласно заявленным планам девелоперов, объем нового ввода в Москве до конца 2020 года составит 313,4 тыс. кв. м торговых площадей. Таким образом, годовой объем нового предложения торговых центров достигнет 480,3 тыс. кв. м, что в два раза больше прошлогоднего показателя.

На 2020 год был заявлен рекордный за последние пять лет ввод торговых центров (около 950 тыс. кв. м), однако часть из них (49%) уже перенесена на следующий год. До конца 2020 года к открытию были заявлены такие крупные торговые объекты, как ТЦ в ТПУ «Селигерская» (GLA 145 тыс. кв. м), ТРЦ в Мытищах (GLA 144 тыс. кв. м) и ТЦ на месте рынка «Садовод» (GLA 50 тыс. кв. м). Однако по состоянию на конец III квартала 2020 года работы по строительству в этих проектах приостановлены.

Наиболее значимые торговые центры, планируемые к открытию до конца 2020 г.

| Название | Адрес |

GBA

|

GLA

|

| Prime Plaza | ул. Каховка, 29А |

40 470

|

25 000

|

| Флотилия | ул. Флотская, д. 7, стр. 1 |

28 000

|

23 000

|

| Смоленский пассаж (фаза II) | Смоленская пл., вл. 7–9 |

58 437

|

19 647

|

| ТПУ «Рассказовка» («Сказка») | ш. Боровское/ул. Корнея Чуковского |

29 000

|

18 608

|

| Гравитация | ул. Чертановская |

30 000

|

18 500

|

| Молния | Рязанский проспект в ЖК «Кварталы 21/19» |

18 450

|

14 020

|

| ТПУ «Рязанская» | Нижегородская ул. |

20 000

|

14 000

|

| Vnukovo Premium Outlet | деревня Лапшинка |

17 000

|

11 900

|

| Олимпик Парк | Электролитный пр-д, д. 3Б |

20 000

|

11 000

|

| ТЦ на ул. Авиаконструктора Миля | Ул. Авиаконструктора Миля, д. 5/1 |

11 000

|

7 700

|

| Проекты ADG Group |

|

|

|

| София | Сиреневый бул., 31 |

62 070

|

35 513

|

| Киргизия | Зеленый просп., 81 |

26 147

|

13 592

|

| Байконур | Декабристов ул., д. 17 |

13 454

|

9 541

|

| Рассвет | Зои и Александра Космодемьянских, д. 23 |

9 365

|

6 460

|

| Марс | Инженерная ул., д. 1 |

8 072

|

6 184

|

| Экран | Новочеркасский б-р, д. 21а |

8 863

|

6 167

|

| Высота | Юных Ленинцев ул., д. 52 |

8 944

|

6 139

|

| Нева | Беломорская улица, 16А |

8 664

|

5 890

|

| Бирюсинка | Булатниковская ул., д. 9а |

7 032

|

4 644

|

| Алмаз | Шаболовка ул., д. 56 |

5 591

|

3 878

|

| Саяны | Саянская ул., д. 9 |

5 260

|

3 026

|

Анонсированы следующие проекты торговых центров – ТРЦ «Павелецкая Плаза» (GLA/GBA – 35 000 кв. м/73 000 кв. м), сроки реализации – конец 2022 г., Estate Mall (GBA 10 400 кв.м.) на Новорижском шоссе, выдано разрешение на строительство ТРЦ «Город Косино» (GLA/GBA – 72 000 кв. м/127 000 кв. м), анонсировано начало строительства в 2020 г. МФК «Прокшино» группы «Сафмар» (GBA – 332 000 кв. м). В Коммунарке построят торговый центр площадью порядка 13 тыс. кв. м с паркингом на эксплуатируемой кровле.

Новое предложение столицы в ближайшие годы будет сформировано в том числе за счет торговых площадей, реализуемых на базе ТПУ. В настоящее время инвесторы вошли в проекты 15 транспортно-пересадочных узлов, в большинстве которых заложена торговая функция.

Анонсировано строительство торговых центров в составе проектов ТПУ «Выхино» (GLA – 70 тыс. кв. м), «Селигерская» (GBA – 145 тыс. кв. м) и «Парк Победы» (GBA – 237 тыс. кв. м) девелопером «Ташир», ТПУ «Щелковская» девелопером «Киевская площадь», ТЦ «Ботаника Молл» в ТПУ «Ботанический сад» (GLA – 27 тыс. кв. м), ТЦ «Дискавери» в ТПУ «Ховрино» (GBA 25 тыс. кв. м).

Также аффилированной структурой компании «Киевская площадь» подана заявка на инвестиционный пакет по ТПУ «Нагатинская», компания 3S Development приобрела права на 99% ТПУ «Некрасовка», ТПУ «Кленовый бульвар», в составе которых планируется строительство МФК. Сроки реализации заявленных проектов намечены на 2021–2024 гг.

В условиях ограниченного спроса и сниженной покупательской способности районный формат ТЦ будет далее набирать популярность как у девелоперов, так и у потребителей. Концепция небольшого торгового центра, ориентированная на удовлетворение потребностей аудитории пешеходной доступности, способна предложить многопрофильную комфортную среду для проведения досуга, шопинга и развлечений.

В 2020–2021 гг. запланированы к вводу районные центры ADG Group, ТЦ на ул. Авиаконструктора Миля общей площадью 11 000 кв. м и торговый центр в ЖК «Ленинский, 38» арендуемой площадью 10 000 кв. м.

Читайте также: Складской рынок России: предварительные итоги III квартала 2020 года

Существует вероятность корректировки даты ввода 30-40% новых торговых центров, анонсированных к открытию в 2020-2021 гг. Однако сокращение объемов ввода не будет существенным, так как часть объектов уже находится в высокой степени готовности, и девелоперам невыгодно переносить дату ввода на финальной стадии реализации проекта. В любом случае, в ближайшие пять лет все заявленные торговые центры выйдут на рынок.

Восстановления трафика ТЦ в России до докризисного уровня можно ожидать не ранее середины 2021 года, а по некоторым сегментам, например, развлекательным центрам и кинотеатрам, – не ранее конца 2021 года. Во-первых, определенные ограничения, связанные со сдерживанием распространения вируса, физически уменьшат «пропускную» способность объектов, во-вторых, покупательское поведение претерпит изменения: это и естественная осторожность после прошедших месяцев, и снижение покупательских возможностей, и переориентация на онлайн-шопинг.

На фоне текущей эпидемиологической и экономической ситуации прогнозируется рост вакансии до 11% по итогам года при сохранении текущих противоэпидемиологических мер.

Зафиксированное в I полугодии 2020 года снижение арендных ставок является временным, и с восстановлением рынка торговой недвижимости в ближайшие 1,5–2 года вернется на прежний уровень.

Евгения Хакбердиева, директор департамента торговой недвижимости Knight Frank, отмечает, что 2020 год стал временем антирекордов относительно заявленных объемов ввода торговых центров и того фактического объема, который уже реализован и еще может быть реализован в IV квартале.

«Мы наблюдаем резкое снижение девелоперской активности на фоне пандемии и экономического кризиса, а также тех ограничительных мер, которые безусловно влияют на бизнес не только ритейлеров, но и собственников торговых центров. В текущих условиях сложно давать какой-либо прогноз по темпам восстановления рынка, но мы уверены, что если в период второй волны роста заболеваний коронавирусом, в Москве и регионах не будут введены строгие карантинные меры, наши оценки по вводу объектов в будущие периоды не будут сильно корректироваться, а в 2021 году основной объем торговых центров, которые были заявлены, но не открылись в этом году, будет реализован», – считает эксперт.

Обзор подготовлен

аналитиками международной консалтинговой компании KNIGHT FRANK

New Retail

0

Последние новости

Самое популярное

-

От чат-ботов к системным ассистентам: почему ИИ в ритейле не работает на полную ...

От чат-ботов к системным ассистентам: почему ИИ в ритейле не работает на полную ...

-

Как новая касса CSI s.kit поддержала требования «Дикси» к тиражу самообслуживани...

Как новая касса CSI s.kit поддержала требования «Дикси» к тиражу самообслуживани...

-

Как ритейлеру управлять жизненным циклом собственных торговых марок

Как ритейлеру управлять жизненным циклом собственных торговых марок

-

Визуальная манипуляция: как дизайн стал механизмом пропаганды

Визуальная манипуляция: как дизайн стал механизмом пропаганды

-

Защита персональных данных в 2025: как работать с ПД за пределами России в соотв...

Защита персональных данных в 2025: как работать с ПД за пределами России в соотв...