Новые каналы, новые инструменты: какие тенденции в digital влияют на российский ритейл

время публикации: 10:00 11 октября 2024 года

Фото: freepik.com

Рынок розничной торговли в России растет — и офлайн-, и онлайн-сегменты

демонстрируют увеличение оборота. Вместе с этим рынок проходит через трансформацию вслед за изменениями поведения потребителя, который больше экономит, чаще идет на маркетплейсы, а не в традиционные магазины. Поэтому ритейлеры меняют свои стратегии развития — в том числе и маркетинговые: осваивают новые инструменты, перераспределяют бюджеты.

Рынок розничной торговли в России растет — и офлайн-, и онлайн-сегменты

демонстрируют увеличение оборота. Вместе с этим рынок проходит через трансформацию вслед за изменениями поведения потребителя, который больше экономит, чаще идет на маркетплейсы, а не в традиционные магазины. Поэтому ритейлеры меняют свои стратегии развития — в том числе и маркетинговые: осваивают новые инструменты, перераспределяют бюджеты.

О том, как развивается российский ритейл, с какими вызовами сталкивается бизнес и как меняется его подход к рекламе, рассказала Мария Высоцкая, управляющий директор digital-агентства Red Digital.

По итогам 2023 года оборот розничного ритейла достиг 47 трлн рублей — это на 6,4% больше, чем в 2022 году. Почти половина этого объема — у продовольственного ритейла, согласно данным Росстата. И здесь ключевые игроки — сети FMCG. Выручка ТОП-10 крупнейших игроков рынка FMCG, как сообщил Infoline, увеличилась на 14,1% и достигла 9,1 млрд рублей, но темпы роста замедлились. Динамика в 2022 году была выше: +22% за год.

В Infoline это замедление связывают со снижением среднегодового уровня инфляции. Кроме того, в России развивается рынок маркетплейсов, которые перетягивают к себе потребителей из гипермаркетов — в том числе по FMCG-товарам. Кроме того, на темпы роста оборота в ритейле повлиял уход иностранных поставщиков, сокращение целевой аудитории, падение доли импорта. А также повышается индекс потребительской уверенности, как говорит NielsenIQ, увеличивается объем трат россиян.

Сильнее всего сложившаяся ситуация повлияла на региональные компании — в 2023 году произошли поглощения локальных ритейлеров более крупными игроками. Так X5 Group в Хабаровском крае приобрел торговую сеть «Амба», чтобы на месте ее магазинов открыть «Пятерочки», а также компанию «Тамерлан» — она управляла сетью дискаунтеров «Покупочка», «ПокупАлко» и супермаркетов «Га-Га» в ЮФО и в Ставропольском крае. А «Лента» купила сеть магазинов у дома «Монетка». Это одна из возможных причин роста рекламного рынка в регионах.

Смена потребительского поведения стимулирует ритейлеров искать новые стратегии развития. В частности — развивать бюджетные форматы. Сеть «Лента» в 2023 году открыла второй гипермаркет-дискаунтер: он находится в Рязани. Это не новый магазин, а трансформация старого. Основное отличие от обычных гипермаркетов «Ленты» — в том, что ассортимент урезан до самых недорогих позиций в разных категориях.

И в целом, по словам генерального директора компании, в гипермаркетах «Лента» сейчас наращивают долю СТМ-товаров, оставляют только самые востребованные позиции. Тактика верная — по словам ритейлеров, покупатели сейчас заменяют в своей корзине обычные бренды на СТМ.

Появляются новые сети дискаунтеров — например, «Долькин» от корпорации «Гринн», которая владеет сетью гипермаркетов «Линия» в ЦФО. И в 2024 году тренд на бюджетные форматы продолжился — «Магнит» совместно с сетью «Самбери» на Дальнем Востоке начал тестировать «жесткие» дискаунтеры под названием «Ценохит». Первый магазин появился летом, и в «Магните» довольны результатами его работы.

Среди других заметных трендов российского рынка ритейла важно отметить появление новых зарубежных игроков: в 2023 году их было 22, в 2024 году ожидается еще около 15 иностранных брендов. И это не только товары для дома, одежда и обувь: так в Санкт-Петербурге и Ленобласти сейчас развивается белорусская сеть дискаунтеров «Чеснок».

Одна из самых стабильных тенденций на российском рынке — это развитие e-commerce и увеличение ее доли в общем объеме выручки ритейла: в 2023 году она достигла 19%. А в непродовольственном секторе эта доля почти в 2 раза больше — 37%. По оценкам АКИТ, в 2024 году рынок e-commerce вырастет еще на 25–30%, как и в 2023 году. Это требует от ритейлеров уделять больше внимания онлайн-каналам продажи, а также обеспечивать для потребителя гибридные форматы покупки — проводить его и онлайн, и офлайн, учитывать это в маркетинговой стратегии.

Из-за развития e-commerce рынок также движется к переходу от гипермаркетов на магазины у дома как наиболее комфортный для потребителя вариант. Ритейлеры уменьшают торговые площади и меняют ассортимент: в офлайн точках оставляют только самые до востребованные товары, а уже в онлайн-каталогах на доставку дают потребителю более широкий выбор.

Кроме того, развитие e-commerce идет рука об руку с ростом маркетплейсов. Ритейлеры стремятся подстроиться под тренд и осваивают новые форматы работы — так «Магнит» купил онлайн-площадку KazanExpress, на базе которой запустил свой маркетплейс «Магнит маркет».

А некоторые ритейлеры стремятся стать мультиформатными: так «ВкусВилл» готовится продавать бытовую химию и косметику в магазинах «ВкусВилл Красиво». Первый магазин должен открыться рядом со станцией метро Рассказовка.

Появление новых игроков рынка, развитие регионального ритейла, освоение новых форматов и сегментов аудитории со стороны крупных игроков, необходимость менять стратегии продвижения и взаимодействия с клиентом создают дополнительный запрос на рекламу. По оценкам участников бизнес-дискуссии «Статус. Клиенты, селлеры, агентства — что мы хотим друг от друга?», в 2024 году российский рекламный рынок увеличивается в первую очередь за счет телекома, банкинга, food-ритейла и e-commerce. Вместе с тем подходы ритейлеров к digital-маркетингу меняются.

Читайте также: Retail media на «максималках»: технические особенности трансформации онлайн-площадок

После ухода иностранных социальных сетей и площадок рекламодатели начали перераспределять маркетинговые бюджеты в отечественные сервисы: в первую очередь, в продукты VK. Так бюджеты из YouTube пошли в «VK Рекламу» и в программатик-платформы, как сообщили аналитики Genius Group и Sostav, из заблокированных соцсетей — тоже в рекламные продукты VK. Охваты «ВКонтакте» стабильно растут, что повышает ценность соцсети для брендов.

Но этих инструментов недостаточно, чтобы покрыть спрос рекламодателей, поэтому компании рассматривают каналы, которым раньше уделяли меньше внимания. В первую очередь это ТВ-реклама — бюджеты российских брендов на нее выросли на 40% за январь–июль 2023 года к аналогичному периоду 2022 года. И Национальный рекламный альянс в 2023 году зафиксировал очень высокий спрос на рекламный ТВ-инвентарь на 2024 год. А по итогам 2023 года объем рекламных вложений в ТВ-сегмент увеличился на 24%.

У X5 Group самая большая доля рекламного бюджета в 2023 году ушла именно на ТВ-размещение — 3,2 млрд рублей. Почти такая же картина у «Тандер», владельца «Магнита», — 3 млрд рублей. У «Ленты» больше денег вложено в интернет-продвижение — 1,7 млрд рублей: на ТВ-рекламу у ритейлера ушло 1,4 млрд рублей. Из непродовольственного ритейла в ТОП-30 крупнейших рекламодателей входит «Спортмастер», который вложил в продвижение на ТВ 1,8 млрд рублей.

Но хотя ТВ остается важным инструментом продвижения, цифровые каналы активно и уверенно оттягивают внимание аудитории с него. Вдобавок, сейчас возрастает роль SmartTV — за счет увеличения предложения и его доступности, и так называемого отложенного смотрения. Кроме того, на ТВ сейчас высокая инфляция. Поэтому бюджеты ритейлеров все чаще направляются в цифровые направления.

Второй важный канал для ритейлеров — ритейл-медиа, один из новых трендов рекламного рынка, который стремительно набирает обороты и создает конкуренцию для традиционных форматов. По данным АРИР, вложения в ритейл-медиа (eRetail Media) в 2023 году увеличились более чем в 3 раза год к году и достигли 163,5 млрд рублей — в 2022 году они составляли лишь 50 млрд рублей. В 2024 году рост этого канала продолжается.

Ритейл-медиа активно развиваются благодаря увеличению значимости маркетплейсов. Многие потребители уже ищут нужные товары не в поисковых системах, а напрямую на маркетплейсе — эту тенденцию аналитики Mediascope обнаружили еще в 2021 году. Особенно актуальна она для FMCG-сегмента. Поэтому сейчас размещение рекламы в ритейл-медиа становится эффективным способом продвижения — особенно для ритейлеров. Ведь на маркетплейс аудитория заходит за покупками привычных товаров: за тем же, за чем раньше пошла бы напрямую в условную «Ленту», «Спортмастер» или IKEA.

В тренде остается и видеореклама — в 2023 году компании загрузили на 46% больше рекламных видео в видеосети «Яндекса», чем в 2022 году. Вложения в этот способ продвижения увеличились на 59%, а показы видеорекламы — на 52%. И как показывает аналитика АКАР, у видеорекламы все еще высокая доля рынка: компании потратили на нее 231,5 млрд рублей в 2023 году, что на 20% больше, чем в 2022 году.

Относительно видеорекламы стоит отметить постепенно развитие рекламы на стриминговых платформах, которые сейчас активно растут и вкладывают бюджеты в производство контента. Совокупные доходы онлайн-кинотеатров от рекламы за 2023 год увеличились с 5,6 млрд рублей до 6,3 млрд рублей. Но пока в общей структуре рынка они занимают очень маленькую долю — всего 8%. О том, что стриминговые сервисы становятся значимым каналом для рекламодателей, говорить рано. Но у него есть перспективы.

Реклама на ТВ остается востребованной и даже наращивает спрос, поскольку позволяет проводить кампании с высокими охватами. Как показывает аналитика Mediascope, 98% респондентов хотя бы иногда, но включают телевизор, а почти 70% — смотрят его ежедневно. И чем старше аудитория, тем выше время просмотра. Однако интернетом каждый день пользуется большее число респондентов исследования — 81%. И среднее время интернет-потребления в России выше.

Бизнесу, в том числе и ритейлерам, важно дотягиваться до аудитории во всех каналах, и здесь на помощь приходит новый рекламный инструмент — ТВ-ретаргетинг. Он помогает достроить охваты целевой аудитории или частоту в digital, учитывая данные проведенного ТВ-флайта. В результате достигается максимальный охват для рекламной кампании, при этом бизнес снижает свои затраты на привлечение пользователя и может получить качественную аналитику результатов кампании.

Можно достраивать охваты, выбирая сегмент аудитории из тех, кто уже видел рекламный ролик бренда на ТВ, из тех, кто видел ролик конкурента, или из тех, кто смотрит определенные передачи — например, кулинарные, детские, и так далее. СТД «Петрович» благодаря ТВ-ретаргетингу получил конверсии с post-view ДДР 8,76% — это ниже бенчмарков в e-com. А также смог добиться глубины просмотра в 2 страницы и процента отказов всего в 25,4%.

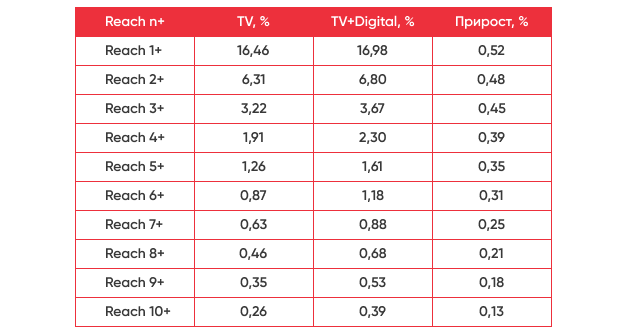

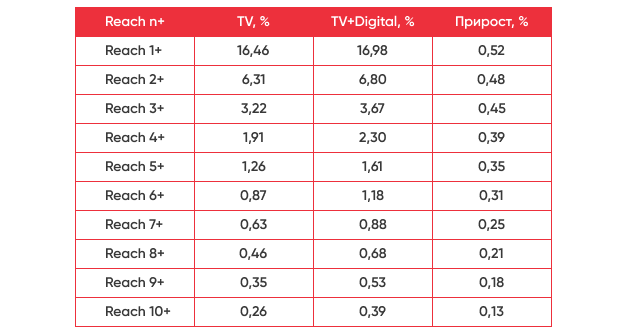

Фото: Размещение в рамках ТВ+Digital показало значимый прирост достройки охвата целевой аудитории на всех частотах

Еще один новый для рынка инструмент, который может быть интересен ритейлерам — это Shoppable Ads: интерактивная реклама в видеороликах. Это могут быть ссылки на товары, которые бренд показывает в видео. Пользователь смотрит условный ролик про обустройство квартиры и может сразу перейти на страницу понравившегося дивана, стеллажа или журнального столика. Ему не нужно запоминать название, открывать каталог магазина, искать товар — все происходит в один клик.

В рекламной кампании СТД «Петрович» в августе–сентябре 2023 года ритейлер использовал Shoppable Ads и ставил задачу получить максимальный охват целевой аудитории возрастом 25+, повысить узнаваемость бренда, продемонстрировать широкий ассортимент магазина в разных категориях. Компания подготовила креативный ролик, где размещались товары со ссылками на страницы — в карточке сразу видны цены и изображения из каталога.

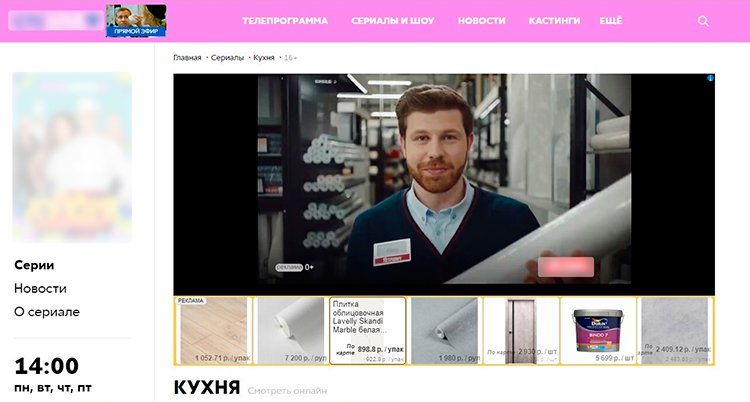

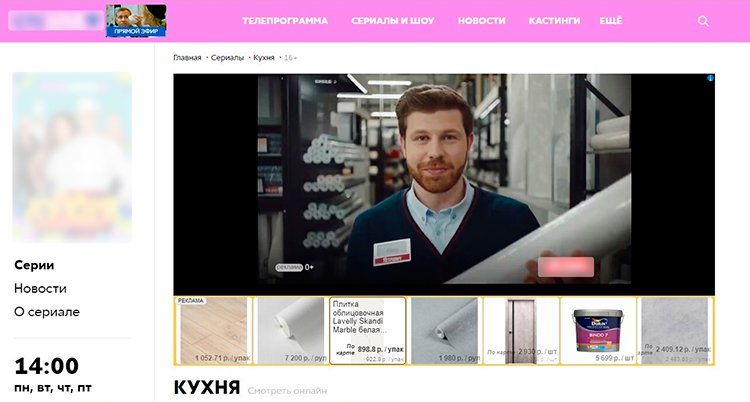

Фото: Рекламный ролик СТД “Петрович” с инструментом Shoppable Ads

При продвижении подбирались релевантные аудиторные сегменты по направлениям «дом и сад», «сад и огород», «строительство и ремонт». Ежедневно проводилась оптимизация рекламной кампании. В результате удалось получить post-view ДДР всего 3,24%, глубину просмотра в 2,1 страницы, а процент отказов составил 25%.

Ритейлеры — одна из категорий бизнеса, которая всегда находится в числе тех, кто готов тестировать новые инструменты. Отчасти это связано с тем, что в традиционных каналах сегодня бизнес уже выбрал всю аудиторию, и чтобы ее расширить, нужно смотреть в новых направлениях. Кроме того, кластер рекламодателей и общего информационного шума зашкаливает. Поэтому у ритейлеров часто в своих бюджетах есть отдельная статья на тесты новых инструментов, каналов и стратегий.

В некоторой степени сейчас ритейлеры могут проявлять осторожность, поскольку столкнулся с дефицитом кадров — это повышает затраты на удержание и найм, а значит, создает дополнительные расходы. Свободных бюджетов становится меньше. Но даже в таких условиях большинство ритейлеров с высокой вероятностью будут экспериментировать.

Я убеждена, пробовать что-то новое необходимо, потому что рынок меняется, а с ним и поведение потребителя. Если аудитория переходит в условный Telegram, а бренд продолжает продвигаться преимущественно через «ВКонтакте», он занимается неэффективным маркетингом и нерационально тратит бюджеты. Важно понимать, что происходит на рынке, как меняется потребитель, и двигаться вслед за ним.

Главное — аккуратно распределять бюджеты на новые каналы и инструменты. Например, выделить 5–10% от общего маркетингового бюджета, и тестировать каждый новый вариант поочередно, проводя глубокую аналитику его результатов.

Какие новые рекламные инструменты осваивает ритейл, и к каким «хорошо забытым старым» возвращается? Как осваивать новые механики с минимальными рисками и потерями?

Рынок розничной торговли в России растет — и офлайн-, и онлайн-сегменты

демонстрируют увеличение оборота. Вместе с этим рынок проходит через трансформацию вслед за изменениями поведения потребителя, который больше экономит, чаще идет на маркетплейсы, а не в традиционные магазины. Поэтому ритейлеры меняют свои стратегии развития — в том числе и маркетинговые: осваивают новые инструменты, перераспределяют бюджеты.

Рынок розничной торговли в России растет — и офлайн-, и онлайн-сегменты

демонстрируют увеличение оборота. Вместе с этим рынок проходит через трансформацию вслед за изменениями поведения потребителя, который больше экономит, чаще идет на маркетплейсы, а не в традиционные магазины. Поэтому ритейлеры меняют свои стратегии развития — в том числе и маркетинговые: осваивают новые инструменты, перераспределяют бюджеты. О том, как развивается российский ритейл, с какими вызовами сталкивается бизнес и как меняется его подход к рекламе, рассказала Мария Высоцкая, управляющий директор digital-агентства Red Digital.

Российский ритейл 2023-2024: аналитика, успешные проекты, сложности

По итогам 2023 года оборот розничного ритейла достиг 47 трлн рублей — это на 6,4% больше, чем в 2022 году. Почти половина этого объема — у продовольственного ритейла, согласно данным Росстата. И здесь ключевые игроки — сети FMCG. Выручка ТОП-10 крупнейших игроков рынка FMCG, как сообщил Infoline, увеличилась на 14,1% и достигла 9,1 млрд рублей, но темпы роста замедлились. Динамика в 2022 году была выше: +22% за год.

В Infoline это замедление связывают со снижением среднегодового уровня инфляции. Кроме того, в России развивается рынок маркетплейсов, которые перетягивают к себе потребителей из гипермаркетов — в том числе по FMCG-товарам. Кроме того, на темпы роста оборота в ритейле повлиял уход иностранных поставщиков, сокращение целевой аудитории, падение доли импорта. А также повышается индекс потребительской уверенности, как говорит NielsenIQ, увеличивается объем трат россиян.

Сильнее всего сложившаяся ситуация повлияла на региональные компании — в 2023 году произошли поглощения локальных ритейлеров более крупными игроками. Так X5 Group в Хабаровском крае приобрел торговую сеть «Амба», чтобы на месте ее магазинов открыть «Пятерочки», а также компанию «Тамерлан» — она управляла сетью дискаунтеров «Покупочка», «ПокупАлко» и супермаркетов «Га-Га» в ЮФО и в Ставропольском крае. А «Лента» купила сеть магазинов у дома «Монетка». Это одна из возможных причин роста рекламного рынка в регионах.

Смена потребительского поведения стимулирует ритейлеров искать новые стратегии развития. В частности — развивать бюджетные форматы. Сеть «Лента» в 2023 году открыла второй гипермаркет-дискаунтер: он находится в Рязани. Это не новый магазин, а трансформация старого. Основное отличие от обычных гипермаркетов «Ленты» — в том, что ассортимент урезан до самых недорогих позиций в разных категориях.

И в целом, по словам генерального директора компании, в гипермаркетах «Лента» сейчас наращивают долю СТМ-товаров, оставляют только самые востребованные позиции. Тактика верная — по словам ритейлеров, покупатели сейчас заменяют в своей корзине обычные бренды на СТМ.

Появляются новые сети дискаунтеров — например, «Долькин» от корпорации «Гринн», которая владеет сетью гипермаркетов «Линия» в ЦФО. И в 2024 году тренд на бюджетные форматы продолжился — «Магнит» совместно с сетью «Самбери» на Дальнем Востоке начал тестировать «жесткие» дискаунтеры под названием «Ценохит». Первый магазин появился летом, и в «Магните» довольны результатами его работы.

Среди других заметных трендов российского рынка ритейла важно отметить появление новых зарубежных игроков: в 2023 году их было 22, в 2024 году ожидается еще около 15 иностранных брендов. И это не только товары для дома, одежда и обувь: так в Санкт-Петербурге и Ленобласти сейчас развивается белорусская сеть дискаунтеров «Чеснок».

Одна из самых стабильных тенденций на российском рынке — это развитие e-commerce и увеличение ее доли в общем объеме выручки ритейла: в 2023 году она достигла 19%. А в непродовольственном секторе эта доля почти в 2 раза больше — 37%. По оценкам АКИТ, в 2024 году рынок e-commerce вырастет еще на 25–30%, как и в 2023 году. Это требует от ритейлеров уделять больше внимания онлайн-каналам продажи, а также обеспечивать для потребителя гибридные форматы покупки — проводить его и онлайн, и офлайн, учитывать это в маркетинговой стратегии.

Из-за развития e-commerce рынок также движется к переходу от гипермаркетов на магазины у дома как наиболее комфортный для потребителя вариант. Ритейлеры уменьшают торговые площади и меняют ассортимент: в офлайн точках оставляют только самые до востребованные товары, а уже в онлайн-каталогах на доставку дают потребителю более широкий выбор.

Кроме того, развитие e-commerce идет рука об руку с ростом маркетплейсов. Ритейлеры стремятся подстроиться под тренд и осваивают новые форматы работы — так «Магнит» купил онлайн-площадку KazanExpress, на базе которой запустил свой маркетплейс «Магнит маркет».

А некоторые ритейлеры стремятся стать мультиформатными: так «ВкусВилл» готовится продавать бытовую химию и косметику в магазинах «ВкусВилл Красиво». Первый магазин должен открыться рядом со станцией метро Рассказовка.

Появление новых игроков рынка, развитие регионального ритейла, освоение новых форматов и сегментов аудитории со стороны крупных игроков, необходимость менять стратегии продвижения и взаимодействия с клиентом создают дополнительный запрос на рекламу. По оценкам участников бизнес-дискуссии «Статус. Клиенты, селлеры, агентства — что мы хотим друг от друга?», в 2024 году российский рекламный рынок увеличивается в первую очередь за счет телекома, банкинга, food-ритейла и e-commerce. Вместе с тем подходы ритейлеров к digital-маркетингу меняются.

Читайте также: Retail media на «максималках»: технические особенности трансформации онлайн-площадок

Какие инструменты предпочитают ритейлеры сегодня

После ухода иностранных социальных сетей и площадок рекламодатели начали перераспределять маркетинговые бюджеты в отечественные сервисы: в первую очередь, в продукты VK. Так бюджеты из YouTube пошли в «VK Рекламу» и в программатик-платформы, как сообщили аналитики Genius Group и Sostav, из заблокированных соцсетей — тоже в рекламные продукты VK. Охваты «ВКонтакте» стабильно растут, что повышает ценность соцсети для брендов.

Но этих инструментов недостаточно, чтобы покрыть спрос рекламодателей, поэтому компании рассматривают каналы, которым раньше уделяли меньше внимания. В первую очередь это ТВ-реклама — бюджеты российских брендов на нее выросли на 40% за январь–июль 2023 года к аналогичному периоду 2022 года. И Национальный рекламный альянс в 2023 году зафиксировал очень высокий спрос на рекламный ТВ-инвентарь на 2024 год. А по итогам 2023 года объем рекламных вложений в ТВ-сегмент увеличился на 24%.

У X5 Group самая большая доля рекламного бюджета в 2023 году ушла именно на ТВ-размещение — 3,2 млрд рублей. Почти такая же картина у «Тандер», владельца «Магнита», — 3 млрд рублей. У «Ленты» больше денег вложено в интернет-продвижение — 1,7 млрд рублей: на ТВ-рекламу у ритейлера ушло 1,4 млрд рублей. Из непродовольственного ритейла в ТОП-30 крупнейших рекламодателей входит «Спортмастер», который вложил в продвижение на ТВ 1,8 млрд рублей.

Но хотя ТВ остается важным инструментом продвижения, цифровые каналы активно и уверенно оттягивают внимание аудитории с него. Вдобавок, сейчас возрастает роль SmartTV — за счет увеличения предложения и его доступности, и так называемого отложенного смотрения. Кроме того, на ТВ сейчас высокая инфляция. Поэтому бюджеты ритейлеров все чаще направляются в цифровые направления.

Второй важный канал для ритейлеров — ритейл-медиа, один из новых трендов рекламного рынка, который стремительно набирает обороты и создает конкуренцию для традиционных форматов. По данным АРИР, вложения в ритейл-медиа (eRetail Media) в 2023 году увеличились более чем в 3 раза год к году и достигли 163,5 млрд рублей — в 2022 году они составляли лишь 50 млрд рублей. В 2024 году рост этого канала продолжается.

Ритейл-медиа активно развиваются благодаря увеличению значимости маркетплейсов. Многие потребители уже ищут нужные товары не в поисковых системах, а напрямую на маркетплейсе — эту тенденцию аналитики Mediascope обнаружили еще в 2021 году. Особенно актуальна она для FMCG-сегмента. Поэтому сейчас размещение рекламы в ритейл-медиа становится эффективным способом продвижения — особенно для ритейлеров. Ведь на маркетплейс аудитория заходит за покупками привычных товаров: за тем же, за чем раньше пошла бы напрямую в условную «Ленту», «Спортмастер» или IKEA.

В тренде остается и видеореклама — в 2023 году компании загрузили на 46% больше рекламных видео в видеосети «Яндекса», чем в 2022 году. Вложения в этот способ продвижения увеличились на 59%, а показы видеорекламы — на 52%. И как показывает аналитика АКАР, у видеорекламы все еще высокая доля рынка: компании потратили на нее 231,5 млрд рублей в 2023 году, что на 20% больше, чем в 2022 году.

Относительно видеорекламы стоит отметить постепенно развитие рекламы на стриминговых платформах, которые сейчас активно растут и вкладывают бюджеты в производство контента. Совокупные доходы онлайн-кинотеатров от рекламы за 2023 год увеличились с 5,6 млрд рублей до 6,3 млрд рублей. Но пока в общей структуре рынка они занимают очень маленькую долю — всего 8%. О том, что стриминговые сервисы становятся значимым каналом для рекламодателей, говорить рано. Но у него есть перспективы.

Что нового на рынке digital-рекламы

Реклама на ТВ остается востребованной и даже наращивает спрос, поскольку позволяет проводить кампании с высокими охватами. Как показывает аналитика Mediascope, 98% респондентов хотя бы иногда, но включают телевизор, а почти 70% — смотрят его ежедневно. И чем старше аудитория, тем выше время просмотра. Однако интернетом каждый день пользуется большее число респондентов исследования — 81%. И среднее время интернет-потребления в России выше.

Бизнесу, в том числе и ритейлерам, важно дотягиваться до аудитории во всех каналах, и здесь на помощь приходит новый рекламный инструмент — ТВ-ретаргетинг. Он помогает достроить охваты целевой аудитории или частоту в digital, учитывая данные проведенного ТВ-флайта. В результате достигается максимальный охват для рекламной кампании, при этом бизнес снижает свои затраты на привлечение пользователя и может получить качественную аналитику результатов кампании.

Можно достраивать охваты, выбирая сегмент аудитории из тех, кто уже видел рекламный ролик бренда на ТВ, из тех, кто видел ролик конкурента, или из тех, кто смотрит определенные передачи — например, кулинарные, детские, и так далее. СТД «Петрович» благодаря ТВ-ретаргетингу получил конверсии с post-view ДДР 8,76% — это ниже бенчмарков в e-com. А также смог добиться глубины просмотра в 2 страницы и процента отказов всего в 25,4%.

Фото: Размещение в рамках ТВ+Digital показало значимый прирост достройки охвата целевой аудитории на всех частотах

Еще один новый для рынка инструмент, который может быть интересен ритейлерам — это Shoppable Ads: интерактивная реклама в видеороликах. Это могут быть ссылки на товары, которые бренд показывает в видео. Пользователь смотрит условный ролик про обустройство квартиры и может сразу перейти на страницу понравившегося дивана, стеллажа или журнального столика. Ему не нужно запоминать название, открывать каталог магазина, искать товар — все происходит в один клик.

В рекламной кампании СТД «Петрович» в августе–сентябре 2023 года ритейлер использовал Shoppable Ads и ставил задачу получить максимальный охват целевой аудитории возрастом 25+, повысить узнаваемость бренда, продемонстрировать широкий ассортимент магазина в разных категориях. Компания подготовила креативный ролик, где размещались товары со ссылками на страницы — в карточке сразу видны цены и изображения из каталога.

Фото: Рекламный ролик СТД “Петрович” с инструментом Shoppable Ads

При продвижении подбирались релевантные аудиторные сегменты по направлениям «дом и сад», «сад и огород», «строительство и ремонт». Ежедневно проводилась оптимизация рекламной кампании. В результате удалось получить post-view ДДР всего 3,24%, глубину просмотра в 2,1 страницы, а процент отказов составил 25%.

Оставаться верным традиционным каналам или пробовать новое

Ритейлеры — одна из категорий бизнеса, которая всегда находится в числе тех, кто готов тестировать новые инструменты. Отчасти это связано с тем, что в традиционных каналах сегодня бизнес уже выбрал всю аудиторию, и чтобы ее расширить, нужно смотреть в новых направлениях. Кроме того, кластер рекламодателей и общего информационного шума зашкаливает. Поэтому у ритейлеров часто в своих бюджетах есть отдельная статья на тесты новых инструментов, каналов и стратегий.

В некоторой степени сейчас ритейлеры могут проявлять осторожность, поскольку столкнулся с дефицитом кадров — это повышает затраты на удержание и найм, а значит, создает дополнительные расходы. Свободных бюджетов становится меньше. Но даже в таких условиях большинство ритейлеров с высокой вероятностью будут экспериментировать.

Я убеждена, пробовать что-то новое необходимо, потому что рынок меняется, а с ним и поведение потребителя. Если аудитория переходит в условный Telegram, а бренд продолжает продвигаться преимущественно через «ВКонтакте», он занимается неэффективным маркетингом и нерационально тратит бюджеты. Важно понимать, что происходит на рынке, как меняется потребитель, и двигаться вслед за ним.

Главное — аккуратно распределять бюджеты на новые каналы и инструменты. Например, выделить 5–10% от общего маркетингового бюджета, и тестировать каждый новый вариант поочередно, проводя глубокую аналитику его результатов.

Мария Высоцкая,

управляющий директор digital-агентства Red Digital.

Для NEW RETAIL

0

Последние новости

Самое популярное

-

Шокирующие прогнозы и тренды в ритейле на 2025 год для «Лемана Про», «ВсеИнструм...

Шокирующие прогнозы и тренды в ритейле на 2025 год для «Лемана Про», «ВсеИнструм...

-

Поколение дефицита против поколения потребления: как меняется поведение представ...

Поколение дефицита против поколения потребления: как меняется поведение представ...

-

Самые громкие кибератаки и утечки данных в ритейле в 2024

Самые громкие кибератаки и утечки данных в ритейле в 2024

-

Маркетплейсы в ритейле: дополнительный канал продаж, рекламная витрина или агрес...

Маркетплейсы в ритейле: дополнительный канал продаж, рекламная витрина или агрес...

-

Внутренняя реклама, акции, подписка «Джем»: разбираем эффективные инструменты пр...

Внутренняя реклама, акции, подписка «Джем»: разбираем эффективные инструменты пр...